过渡期结束后,车企需要调整自身产品线和定价策略适应新的市场环境。新能源车企的命应由己不由“补贴”。

7月产量趋势看点:

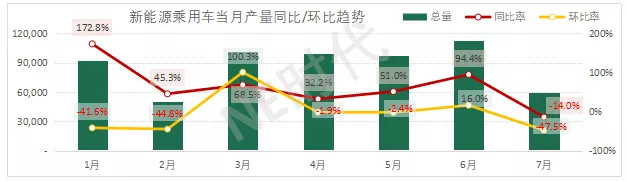

1、7月新能源乘用车产量整体仅有5.91万辆,环比,同比分别下滑47%、14%。究其原因,NE认为主因有两点:7月为补贴下调首月,补贴过渡期内的需求透支,导致过渡期后需求快速回调;此外,过渡期结束后,车企需要调整自身产品线和定价策略适应新的市场环境,短期内的新能源市场形势不明朗也是导致产量疲软的原因。

2、7月产量下滑最为严重的是轿车的to B端市场车型,包括北汽的EU5,EC3,比亚迪的E5,吉利的帝豪EV,东风风神E70等车型,基本是面向网约车、出租车、以及分时租赁端用途,过渡期内大量的需求透支,导致补贴结束后的快速下滑,也是造车本月产量总量下滑的一大因素。

3、PHEV市场,比亚迪的唐、宋、宋max以及秦pro,上汽的荣威e Rx5、ei6,以及合资车企的宝马的530Le、X1,长安福特蒙迪欧,广丰的雷凌等混动车型都维持了相对稳定甚至持续增长的产量,在BEV总产量减半的情况下,PHEV总量较上月实现了8%的增长。这与PHEV车型更多是面向消费者市场,相对受到补贴退坡影响偏小有一定关系。

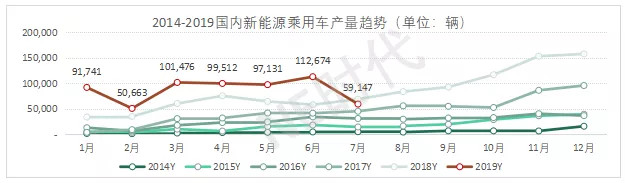

4、从历年产量趋势来看,10月份基本进入全年的高峰阶段。预计车企经过7、8月的短暂调整后,9、10月份随着大量新车型的上市冲量,引来新的产量增长。

具体数据解析:

①全年总量增长趋势

7月国内新能源汽车产量较6月份减半,同时低于去年同期的产量,成为六年来新能源汽车的“首降”,看出补贴下调首月市场的低迷。

自3月份工信部发布2019年补贴新政,新能源汽车市场已经连续四个月产量在10万辆左右。补贴的退坡,成为车企促销新能源汽车的措施。它成全了3月至6月份补贴退坡过渡期内的强劲需求,也透支了市场。

需求透支,导致过渡期后需求快速回调。过渡期结束后,车企需要调整自身产品线和定价策略适应新的市场环境,短期内的新能源市场形势不明朗也是导致产量疲软的原因。

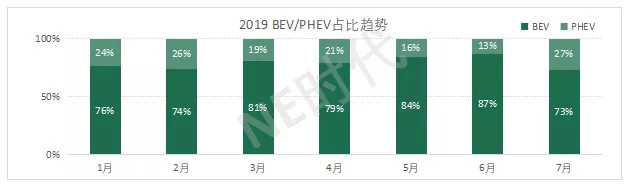

②BEV/PHEV占比趋势

相比纯电动汽车产量的腰斩,PHEV总量保持稳定状态。BEV总产量减半的情况下,PHEV总量较上月实现了8%的增长。

本月PHEV市场中,比亚迪的唐、宋、宋MAX以及秦Pro,上汽的荣威e Rx5、ei6,以及合资车企的宝马的530Le、X1,长安福特蒙迪欧,广丰的雷凌等混动车型都维持了相对稳定甚至持续增长的产量。这与PHEV车型更多是面向消费者市场,相对受到补贴退坡影响偏小有一定关系。

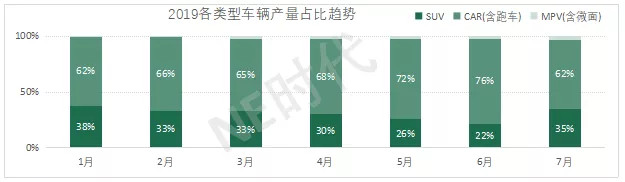

③SUV/CAR/MPV占比趋势

轿车占去7月新能源汽车产量62%的份额,少于6月份的76%,基本上是截止至目前比重最低的一个月。与之相反,SUV产量占比达到35%。

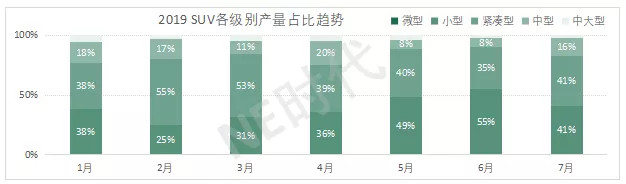

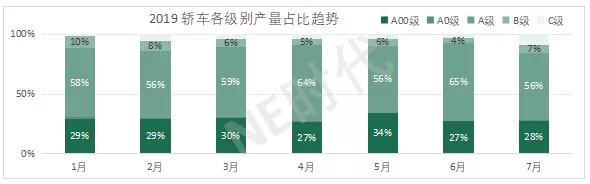

④车型级别占比趋势推移(分轿车/SUV)

7月份轿车产量中,数量最多的是A级车,同时它也是减产最高的级别。A级车受出租租赁影响大,尤其是网约车。补贴政策进一步退坡前,车企与租赁公司、出行服务商以及出租车公司签下了合作协议,并增加产量,获取补贴。到7月份A级车产量较6月份环比下降62.6%。

A00级车的产量同样环比减少,但份额却增长了一个百分点。

另外,B级和C级车产量比重大幅增长,该部分车型主要被车企用来扩大品牌影响力。

SUV市场中,紧凑型和小型电动车在7月份的产量比例大致相当。小型电动SUV产量环比降低,而紧凑型电动SUV在6、7月份稳定在8500辆左右。中型电动SUV产量环比上涨,回到第一季度的水平。

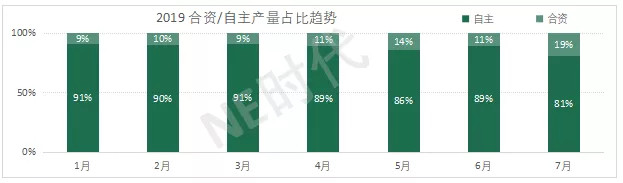

⑤合资/自主产量趋势

今年1-7月份,自主车企的新能源汽车产量从91%降低至81%。在补贴政策保护下,自主一路向前走。单单靠着国内市场,它们在全球新能源汽车市场中都可以排进前列。然而,合资车企陆陆续续将在2020年左右引入新能源汽车,威胁着自主车企。7月份自主车企产量比重从6月的89%降到81%,同时合资车企的新能源汽车产量却从11%涨到19%。

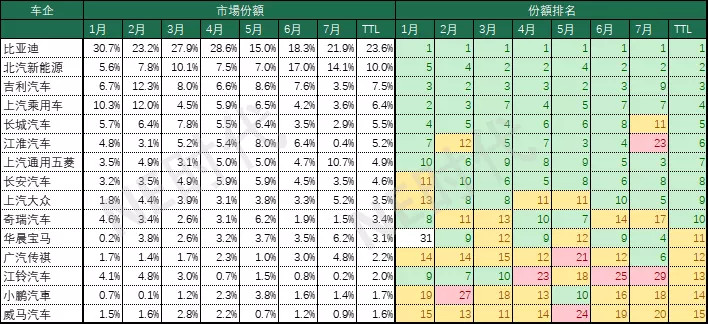

⑥车企份额趋势及排名变化

相比6月份,车企在7月份普遍降低了新能源汽车的产量。排名前三有比亚迪、北汽新能源、上汽通用五菱。其中,除了上汽通用五菱环比增加了产量,比亚迪,北汽新能源均有下降。尤其是吉利、长城和江淮上个月减产幅度明显,排名分别从6月份的第3位、第8位和第4位降到了第9位、第11位和第23位。

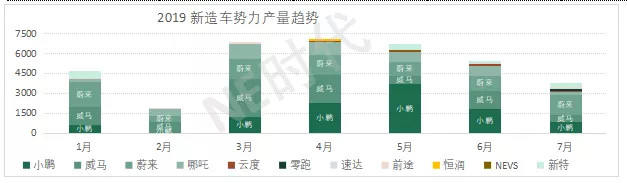

⑦新造车势力产量趋势

造车新势力中,7月份产量在三位数及以上的有小鹏、威马、蔚来、哪咤、零跑和新特。蔚来是7月份产量最高的造车新势力。其次是小鹏,7月份产量较6月份环比减少55.6%,但若论前7个月的总量,小鹏却是排在第一位的。

免责声明